investissement immobilier - Une analyse de CBRE

Le nouvel environnement macroéconomique bénéficie à l’investissement immobilier

Une conférence, organisée à Lausanne par CBRE Switzerland, a permis de commenter l’évolution et les tendances du marché immobilier en Suisse. Dans un contexte macro-économique et financier marqué par une hausse de l’inflation et des taux d’intérêt en 2022, le marché suisse avait connu une période de ralentissement de l’activité d’investissement dans l’immobilier de rendement, néanmoins d’une moindre ampleur qu’ailleurs en Europe et dans le monde. Une fenêtre d’opportunités est alors apparue en 2023 et 2024 pour les investisseurs privés dans le secteur immobilier, dynamique principalement portée par un retrait temporaire des investisseurs institutionnels du marché de l’investissement immobilier, combiné avec des conditions de financement encore attrayantes.

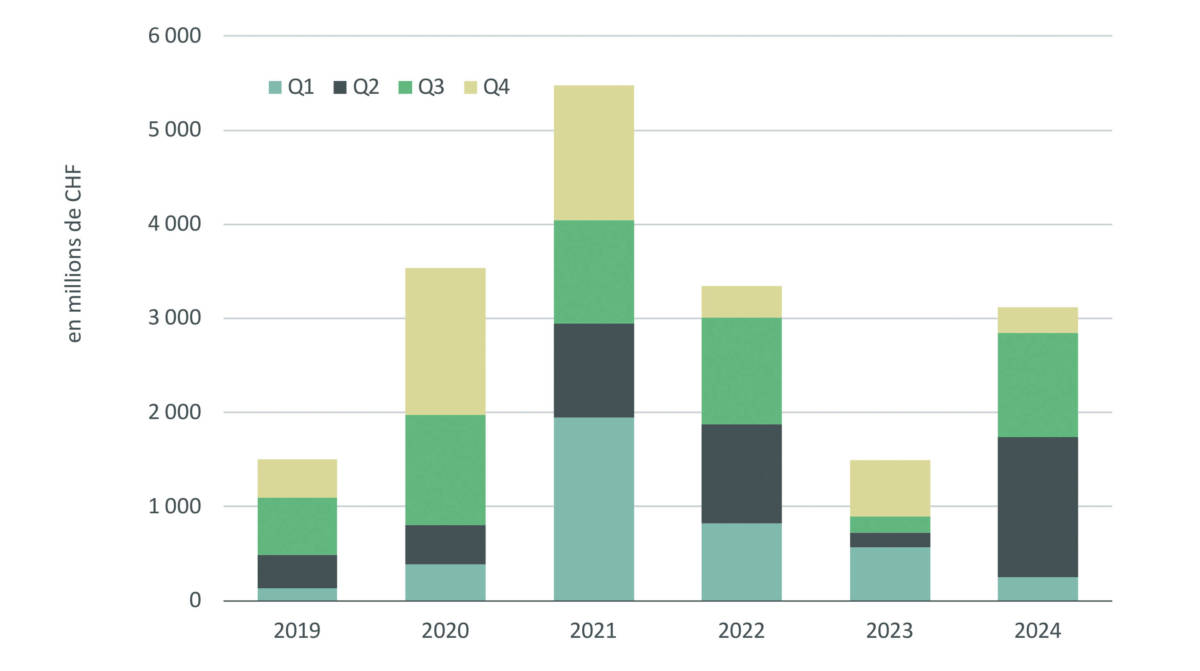

Levées de fonds – Produits de placement immobilier (cotés et non-cotés).

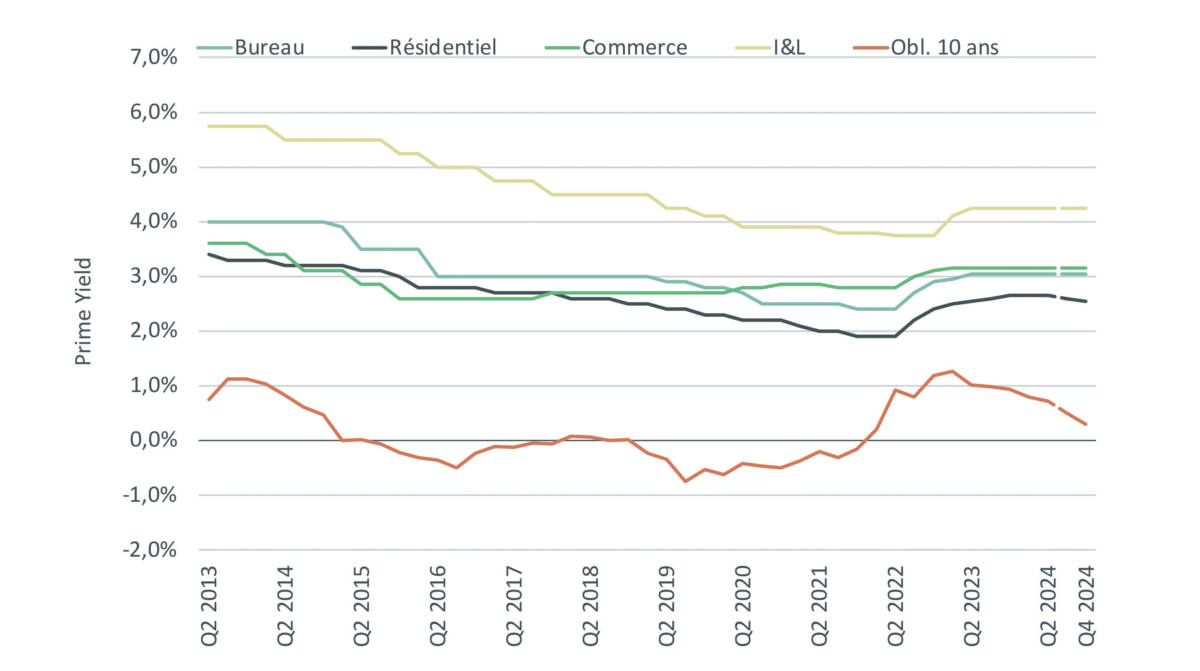

Taux de rendement «prime» à Genève vs taux obligataire (Conf.) 10 ans.

Dès le milieu de l’année 2024, un retour de ces investisseurs institutionnels semble se dessiner, le secteur immobilier étant de nouveau considéré comme un placement relativement «séduisant» suite aux baisses successives des taux directeurs par la Banque Nationale Suisse. En effet, la prime de risque de l’immobilier (l’écart entre le taux de rendement «prime» immobilier et le taux obligataire de la Confédération à 10 ans) a retrouvé un niveau proche de sa moyenne de long terme depuis mi-2024.

Un marché de l’investissement en net rebond en Suisse

Les récents succès de levées de capitaux par les fonds immobiliers et fondations de placement observés au cours des six derniers mois témoignent de cette reprise. Au-delà des nouvelles acquisitions et développements qu’elles permettraient, ces levées de capitaux se concentrent en priorité sur le financement des travaux de rénovation et remise aux normes énergétiques du parc existant. Ces nouveaux capitaux seront également dédiés à la réduction des taux d’endettement des fonds immobiliers cotés, qui ont augmenté sensiblement depuis 2022.

L’intérêt des investisseurs institutionnels continue de se concentrer avant tout sur l’immobilier résidentiel, en privilégiant les actifs bien localisés et surtout ceux conformes aux critères ESG (pour Environnement, Social et Gouvernance). Cependant, le marché fait face à une offre limitée de produits répondant à ces critères: de fait, CBRE observe déjà une compression des taux de rendement dans ce segment «prime» uniquement.

Bien que chahuté par des vents contraires (télétravail, franc fort, ralentissement de la croissance), l’immobilier commercial n’est pas en reste et continue de bénéficier de fondamentaux de marché solides, en particulier dans les zones centrales. Ainsi, le volume de transactions réalisées par CBRE dans ce secteur atteint près d’un milliard de francs par an pour les années 2021 à 2023, et avec des prévisions similaires voire supérieures pour 2024.

Quelques défis d’importance demeurent: la disponibilité des crédits hypothécaires plus limitée depuis mi-2024 et/ou l’augmentation des marges, l’appréciation du franc suisse pénalisant la compétitivité des entreprises suisses dans certains secteurs, et l’offre restreinte d’actifs résidentiels «core» à la vente face aux capitaux à investir dans ce domaine. Les opportunités seront néanmoins au rendez-vous, en considérant la prévision d’une à deux baisses supplémentaires des taux directeurs ces prochains trimestres, qui devrait renforcer le retour des investisseurs institutionnels sur le marché immobilier et consolider la concentration des flux de capitaux.